はじめに

FIRE(経済的自立・早期退職)という言葉に憧れはあるけれど、「自分の年収で本当にそんなこと可能なの?」と疑問に思っている方も多いのではないでしょうか。特に、FIRE経験者の多くが高収入層であるため、年収が平均レベルの人にとっては遠い世界の話のように感じられるかもしれません。

そこで今回は、手取り18万円・24万円・30万円の3パターンを軸に、現実的なサイドFIREシミュレーションを実施してみました。FIREの中でも「サイドFIRE」は、資産収入と労働収入を組み合わせることで、完全FIREよりも低リスクかつ実現可能性の高い選択肢です。

このブログでは、あなたの年収に合わせたリアルなシミュレーションを通して、「まだ遠い夢」と感じているサイドFIREに一歩近づくための実践的な方法をわかりやすく解説していきます。

本記事を書いている筆者は、都内在住の20代後半会社員。現在の年収は約450万円で、20220年から「40歳手前でサイドFIRE」を目指して資産形成を開始しました。2025年6月時点での金融資産は約1,400万円、うち300万円は含み益です。日々の生活では固定費の見直しや徹底した家計管理を行い、年間貯蓄率は50%以上を維持しています。

サイドFIRE とは?FIREとの違いと必要資産の目安

FIREとは、資産収入だけで生活費をまかない、仕事をしなくても生きていける状態を指します。一方、サイドFIREは「資産収入+労働収入」で生活を成り立たせるスタイル。

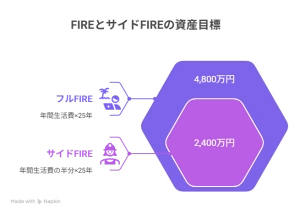

必要な資産額は生活費の約12.5倍(年間生活費の半分×25年)と、完全FIREに比べてぐっと下がります。これにより、フルFIREに比べて現実的なゴール設定が可能となります。

たとえば年間生活費が192万円(=月16万円)の完全FIREの場合、必要な資産は4,800万円。仮にその半分を働いて稼げる前提(サイドFIRE)なら、資産収入でまかなう分は96万円/年(8万円/月)なので、目標は2,400万円となります。

この数字だけを見ると「無理では?」と思うかもしれませんが、少しずつ積み立てることで到達可能な現実的なラインであることが、シミュレーションによって明らかになっています。

平均生活費と節約生活費の2パターンを想定

今回のシミュレーションでは、単身世帯の平均的な支出(月16万円)と、少し節約を頑張ったケース(月14万円)という2パターンを設定しました。

- 平均的な生活費:月16万円(年間192万円)

- 節約した生活費:月14万円(年間168万円)

この年間支出の半分を資産運用でカバーできるよう、サイドFIREの目標資産を以下のように設定します。

- 平均生活費→2,400万円(年間96万円の資産収入)

- 節約生活費→2,100万円(年間84万円の資産収入)

このように、生活スタイルを少し変えるだけでも必要資産は300万円も減らせるため、目標達成までの期間短縮にもつながります。

手取り別・毎月の投資可能額

それぞれの手取り収入から生活費を引き、どれだけ投資に回せるかを試算しました。貯蓄体質にするためには、まず「いくら残せるか」を明確に知ることが大切です。

- 手取り18万円:

- 平均支出:月2万円投資

- 節約支出:月4万円投資

- 手取り24万円:

- 平均支出:月8万円投資

- 節約支出:月10万円投資

- 手取り30万円:

- 平均支出:月14万円投資

- 節約支出:月16万円投資

こうして見ると、たとえ手取りが少なくても「支出の見直し」によって投資原資を確保できることがわかります。

年利4%・7%・9%の3パターンで資産到達年数を試算

目標資産額に到達するまでの年数は、「毎月の投資額」と「年利リターン」に大きく左右されます。

ここでは、年利4%、7%、9%の3つの利回りで仮の目標資産(2,400万円)到達年数のシミュレーションを行った例と、それぞれのリターンがどのような投資商品で実現可能かをご紹介します。

目標資産(2,400万円)到達年数のシミュレーション

| 手取り収入 | 月の投資額 | 年利4%での年数 | 年利7%での年数 | 年利9%での年数 |

|---|---|---|---|---|

| 18万円 | 2万円 | 40.8年 | 30.3年 | 26.3年 |

| 18万円 | 4万円 | 27.8年 | 21.9年 | 19.6年 |

| 24万円 | 8万円 | 18.1年 | 14.5年 | 13.0年 |

| 24万円 | 10万円 | 15.2年 | 12.5年 | 11.3年 |

| 30万円 | 14万円 | 12.0年 | 10.2年 | 9.3年 |

| 30万円 | 16万円 | 10.7年 | 9.2年 | 8.5年 |

🔍 ポイント解説

投資額が同じでも、利回りが上がるほど達成年数は大きく短縮されます。

たとえば、月2万円の投資でも年利4%なら約40年かかるところ、年利9%なら約26年で済みます。

収入が高くなるほど投資余力が増え、目標到達も早くなります。

年利4%、7%、9%のリターンがどのような投資商品で実現可能?

| 年利 | 投資スタイルの特徴 | 代表商品 | リスク |

|---|---|---|---|

| 4% | 安定・守り重視 | バランス型、先進国債券 | 低〜中 |

| 7% | 成長・中庸型 | S&P500、全世界株式 | 中 |

| 9% | 成長重視・攻めの戦略 | NASDAQ100、グロース株 | 中〜高 |

📌 注意点

いずれも「過去の実績」であり、将来のリターンを保証するものではありません。

投資信託などは信託報酬(手数料)を差し引いた後の実質利回りを確認しましょう。

9%は個別株やハイテク株のバブル期リターンを含むため、再現性には注意が必要です。

低所得でもサイドFIREを目指せる工夫

「手取りが少ないからFIREなんて無理」と思いがちですが、工夫次第で道は開けます。

- 固定費の見直し: 家賃を抑えたり、スマホを格安SIMに変更したりすることで月数万円の削減が可能です。

- 副業による収入アップ: 本業+αで月3〜5万円の副収入が得られれば、資産形成のスピードは飛躍的に向上します。

- 支出の棚卸し: 不要なサブスクやコンビニ支出など、無駄な出費を可視化することが第一歩です。

逆に、手取りが高くても浪費癖があると全くお金が残らず、FIREは遠のいてしまいます。重要なのは、収入ではなく「可処分所得の中からどれだけ投資に回せるか」です。

サイドFIREの実現を近づける3つのポイント

1. 支出の最適化

家賃は手取りの25%以内、格安SIMの導入、不要な保険の見直しなど、固定費を見直すだけで投資額は大きく増やせます。無理に切り詰めるのではなく、「暮らしの最適化」を意識するのが成功のカギです。

2. 習慣の自動化

つみたてNISAやiDeCoなどを使って自動で積み立てる仕組みを整えましょう。楽天証券では楽天カードによるクレカ積立が可能で、ポイント還元を受けながら資産形成ができます。

私自身も楽天証券を使っており、クレジットカード決済による積立投資で毎月500円分の楽天ポイントを受け取っています。これを再投資に回すことで、少額ですが実質的な利回りアップが期待できます。2025年時点では、カード決済の還元率や制度変更も頻繁にあるため、最新情報を確認しつつ「お得さ」と「安定性」のバランスを取ることが大切です。

3. マイルストーン設計

「まずは100万円」「次は500万円」といった節目を設定し、小さな達成感を得ながら進めましょう。こうした段階的な目標設定が、長期戦のモチベーションを保つ秘訣です。

▶︎ 「自分があと何年でサイドFIREできるのか?」「どれくらいの資産が必要なのか?」

そんな疑問に応えるために、サイドFIREシミュレーターを無料でご用意しました。

サイドFIRE達成シミュレーターを使ってみる(Googleスプレッドシート)

入力はたったの数項目。年齢・資産・貯蓄額などを入力するだけで、あなた専用の達成年数や必要資産額がすぐにわかります。この「サイドFIREシミュレーター」は、私自身が将来の生活費・投資利回り・取り崩し期間などを設定して何度も試算する中で設計しました。例えば「年利4%」「生活費18万円」で設定すると、資産2,000万円でも20年近く持つ計算になり、安心感を得られました。実際にこれを使うことで「何となくの不安」を「数字に基づいた行動」に変えることができ、読者の方にもぜひ活用してもらいたいツールです。

まとめ:今日が人生で一番若い日。あなたに合った一歩を

サイドFIREは、収入や背景に関係なく、誰もが目指せる選択肢です。まずは月5,000円でも良いので「投資を始める」ことが、将来の自分を助ける大きな一歩になります。

日々の支出を可視化し、支出を見直す。そして、収入の一部を自動的に積み立てていく。そんなシンプルな習慣こそが、10年後・20年後のあなたに「選べる人生」をプレゼントしてくれるのです。

今の自分を否定せず、自分のペースで進めましょう。

▼おすすめアクション

- 楽天証券の口座を開設して、つみたてNISAを始める

【投資デビュー応援】口座開設キャンペーン | 楽天証券 - 家計簿アプリを使って支出を見直す

- 副業のスモールスタートを検討する

あなたの一歩が、未来を変えます。

🔔 今後もFIREやお金に関する記事を発信していきます!

サイドFIREに向けた私の奮闘記も順次公開していきます!

サイドFIREまでの 資産形成 の記録①|会社員1年目で築いた“4年で1,000万円”の土台 – あと10年でサイドFIREしたい会社員の記録